作者:Azure

来源:GPLP犀牛财经(ID:gplpcn)

港交所排队中,金辉控股(集团)有限公司(下称“金辉控股”)赫然在列。

2020年3月下旬,持有金辉集团96%股份的金辉控股(集团)有限公司向港交所递交招股说明书,金辉控股拟募集资金用途为现有项目的资金需求、偿还部分现有信托贷款及一般业务营运等。

不过,就在这个特殊时期,金辉控股旗下的项目不给力,公开资料显示,金辉集团在西安最大的楼盘项目金辉世界城在这段时间出现争议。

对此,有业主爆料称,金辉世界城因暖气管外露、木地板不平、做工粗糙等问题,合约上的“精装修”变成了交付时的“惊装修”。

金辉控股是谁?为何在其排队上市的关键时期出现这样的争议呢?

精装修为何让消费者吐槽

2020年6月15日,金辉集团股份有限公司(以下简称“金辉集团”)公告称,2020年面向合格投资者公开发行公司债券(第一期)发行规模为不超过10亿元人民币,票面利率确定为6.95%。

近日,惠誉评级宣布,授予金辉集团拟发行美元高级无抵押票据“B”的评级,并指出其杠杆率高企,且财务透明度较低。

公开资料显示,金辉地产旗下有四种物业类型,分别是优步系、云著系、铭著系和大城系,西安金辉世界城属于大城系项目,大城系项目的主要卖点为综合社区,目前,金辉控股的大城系共有16个项目,其中14个还是毛坯状态,仅有2个项目在官网显示为“精装修”,金辉世界城就是其中之一。

据当地媒体报道,金辉世界城做工粗糙,连地面都不平,在所谓的“精装房内”还有外露的暖气片,用水一冲还能冲出装修的水泥,业主曾报给物业修理,但修理后地面依然不平、暖气片等问题还是没有解决。

金辉控股大城系另外一个在售的“精装修”项目福州金辉·溪溪里也同样出了质量问题。

2018年,福建电视台曾报道该楼盘涉嫌捆绑销售问题,报道中,一位购房者表示,按总价算下来一套商品房为3.1万/平米左右,而实际备案价为毛坯价2.6万,销售中,购房者却被捆绑为49万的“装修费”买单。

备案毛坯房,实际捆绑装修费,一方面可以以“装修款”名义多薅一笔,另一方面,还可以在一定程度上规避装修不善带来的风险。

不过,从金辉控股的角度来看,备案毛坯房可谓棋高一着。

2019年10月底,曾有金辉溪溪里小区的业主在福州12345上投诉,诉求业主表示装修总价50.624万元的精装修经多方评估成本造价不足总价一半,出现卫生间墙体透水、瓷砖破损、使用低劣材料等问题。

这位业主本寄希望于监管部门,但后者回复为“该工程为毛坯房验收,有关精装修的内容不在图审图纸范围。”

到底是真正的“精装修”还是所谓的“精装修”,或许这个答案只有企业自己心里有数。

此“精装修方式”也影响了金辉控股的销售业绩——公开资料显示,备案名淮安二期的金辉溪溪里和金辉江山铭著、金辉淮安国际住区等项目,共有4023套住宅,然而几年下来,还有363套住宅尚在售。

备案名为淮安三期的金辉淮安半岛大观销售情况更是惨淡,5年过去,去化率仅为58%。

然而,金辉控股在销售方面却是大笔投入——据其招股书显示,截至2019年12月31日,金辉控股共有3814名雇员,其中,有1184名雇员从事营销工作,占总雇员人数百分比的31%。销售及分销开支同样增长迅猛,2017年至2019年,分别录得4.34亿元、5.19亿元和7.71亿元,同比增速分别为19.59%和48.99%。

上市的背后:渴求资金 债务压顶

在港交所上市对金辉控股而言很重要。

公开资料显示,金辉控股于1996年在福州成立,2009年总部迁往北京,是典型的家族式闽系房企。招股书显示,金辉控股应占总建筑面积的90%以上位于二线城市及核心三线城市,而陕西更是金辉控股最重要的市场之一。

截至2019年12月31日,金辉控股共有144个处于不同开发阶段的物业开发项目,其中包含附属公司开发的102个项目和由合营和联营公司开发的42个项目,其中,金辉控股附属公司开发的物业项目在陕西省最多为13个,占总土地储备的24.8%。

与其他企业上市公司发展相比,金辉控股上市更多的是缓解债务压力。

翻看其财务资料,2019年,金辉控股经营活动所得现金流量净额由正转负,从2018年的14.34亿元变为2019年的-56.97亿元,受此影响,2019年年末现金及现金等价物出现负增长,由2018年的99.32亿元降为2019年的92.19亿元。

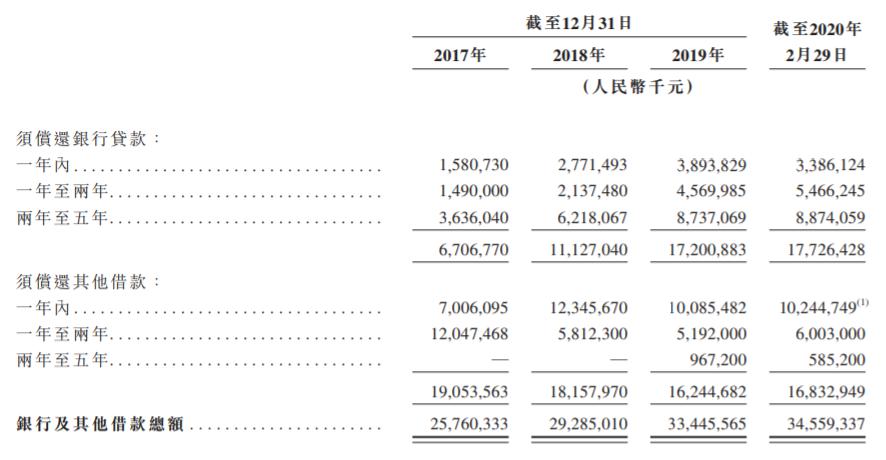

从现金流的情况来看,截至2019年底,金辉控股需一年内偿还的计息银行及其他借款为139.79亿元,仅这一项,其年末现金及现金等价物便无法覆盖,再加上公司债券、优先票据和应付税项,金辉控股的短期债务近180亿,相对于92.19亿元的现金还是面临一定的集中兑付风险。

从负债率的角度来讲,金辉控股的负债可以说是“高歌猛进”,如今的净负债率已达到170%,具体来说,截至2017年至2019年3年年底,金辉控股流动负债总额为488.80亿元、804.79亿元和952.88亿元,同比增速分别为64.65%和18.40%,非流动负债分别为232.83亿元、226.01亿元和326.77亿元,同比增速分别为-2.88%和44.58%。

钱不仅不够,对于金辉控股而言,钱还在“变贵”。

截至2017年底至2019年底,金辉控股银行及其他借款、优先票据、公司债券及资产抵押债券的加权平均利率分别为7.25%、7.65%和7.76%,截至2020年2月底,其信托融资逾160亿元,年息率更是在10%以上。

融资正在变贵,那么,有没有方式缓解金辉控股的融资压力?

有的,那就是增加销售。

2017年至2019年,金辉控股收益分别为117.77亿元、159.71亿元和259.63亿元,同比增长35.61%和62.56%,收益上涨的同时,销售成本的增长更为迅猛,2017年至2019年,金辉控股销售成本分别为79.85亿元、111.46亿元和203.01亿元,同比增长39.59%和82.14%。

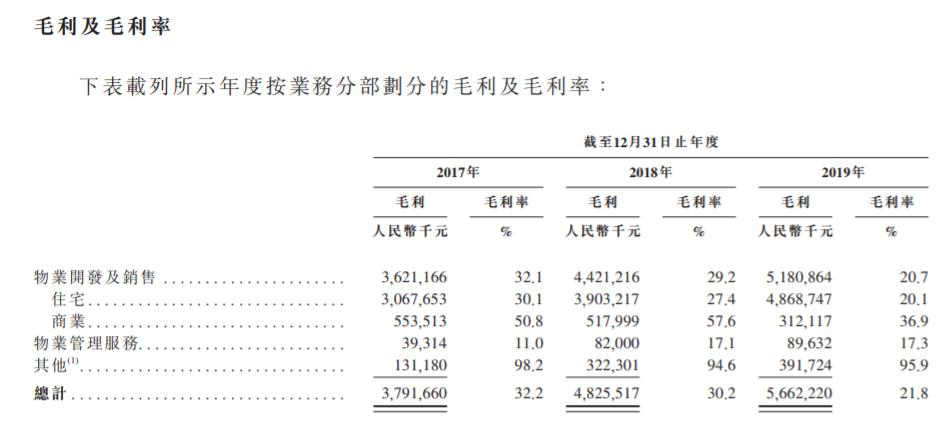

只是,规模上来了,然而,金辉控股的毛利率却下降了,金辉控股陷入到了增收不增利的困境当中——据其招股书显示,从2017年至2019年,金辉控股年内溢利分别为22.21亿元、23.00亿元和26.90亿元,复合年增长率仅为10.0%,远不及收益增速。

而且,金辉控股的毛利率连降,从2017年的32.2%降至2019年的21.8%,占比最大的物业开发及销售板块毛利率下降最快,其中,住宅物业开发及销售从2017年的30.1%降至2019年的20.1%,下降10个百分点,商业物业开发与销售从2017年的50.8%降至2019年的36.9%,下降13.9个百分点。

业务上,金辉控股还存在着依赖主要供应商的风险,2017年至2019年,金辉控股来自五大供应商的采购分别约占采购总额的47.8%、52.3%和62.7%,其中,来自单一最大采购商的采购分别约占采购总额的18.5%、20.8%及25.9%,对主要供应商的依赖逐年加强。

出了西安项目争议之后,金辉控股能否成功赴港上市呢?

IPO参考将持续关注。